Råvarekanalindeks (CCI)

Beskrivelse:

CCI blev udviklet af Donald Lambert. CCI blev designet til at identificere vendinger i råvarers trend. Modellen er dog ikke begrænset til råvarer alene, men kan også anvendes på aktier. Formålet med CCI-modellen er at bruge den som et timingværktøj, der kan identificere købsmuligheder, når der sker et breakout, og holde den handlende ude af markedet, når det går sidelæns. Mere specifikt måler denne model, hvor høj eller hvor lav valutakursen er i forhold til dens statistiske median. En høj værdi betyder, at prisen er relativt høj, og en lav værdi betyder det modsatte. Modellen indeholder en svingende graf, der bevæger sig fra + til +1 eller fra 0% til 100%.

CCI egner sig bedst til aktier med et cyklisk mønster.

Fortolkning:

CCI kan fortolkes på flere måder og indarbejdes i mange forskellige handelstyper eller filosofier, afhængigt af typen af råvare eller aktie samt den tidsperiode, der analyseres.

En første måde er at bruge CCI som en overkøbt/oversolgt oscillator. Når CCI er i sit øvre interval og fortsætter forbi +100, er den overkøbt, og en korrektion er nært forestående. Når CCI er langt inde i sit laveste område og bevæger sig under 200, er et rally nært forestående.

En anden fortolkning er, at når CCI kommer ind i et 3-cifret interval, vil tendensen fortsætte.

Når CCI er over +100, er det et “bullish” signal.

Når CCI er under 200, er det et “bearish” signal.

Kritikere af CCI siger, at modellen ofte misser den første del af en prisbevægelse, og for at overvinde dette bruger nogle tradere den faktiske krydsning af nullinjen som et købs- eller salgssignal.

Når CCI bevæger sig over nul fra negativ til positiv, er det et potentielt bullish signal.

Når CCI bevæger sig under nul fra positiv til negativ, er det et potentielt bearish signal.

En tredje fortolkning er at integrere de to meninger i én og se efter divergenser som den afgørende faktor.

Eksempel:

Hvis prisen fortsætter med at nå nye højder, og CCI ikke gør det, er aktien potentielt oversolgt. Da begge har nået nye højder, kan en opadgående tendens være nært forestående. Det omvendte er tilfældet, når prisen når nye lavpunkter over en periode.

CCI beregnes på følgende måde:

- Identificer filens cyklus. Lad os for beregningens skyld sige, at det er 60 dage (der er ca. 60 dage mellem to bundniveauer).

- Lambert anbefaler at bruge 1/3 af cyklustiden som periode i CCI. Det bliver til 20 dage.

- Vi beregner dagens typiske pris (TP) = Høj + Lav + Luk (H+L+C)/3.

- Derefter beregnes dagens glidende gennemsnit (20 dage) Simple Moving Average of the Typical Price (SMATP).

- Derefter beregnes den gennemsnitlige afvigelse. Hvordan gør man det?

Sådan gør du: Først beregner du den absolutte værdi af forskellen mellem den aktuelle SMATP og TP for hver af de sidste 20 dage. Læg derefter alle disse absolutte værdier sammen til en sum, og divider den med 20. Resultatet er medianafvigelsen. - Til sidst indsætter vi disse værdier i CCI-formlen sammen med en konstant (0,0015).

- Lambert satte konstanten til 0,0015, så omkring 70-80% af værdierne for CCI ville ligge mellem -100 og +100.

CCI svinger omkring 0, og antallet af %, der falder mellem -100 og +100, afhænger af antallet af anvendte perioder.

En kortere CCI er mere ustabil, og en mindre procentdel af CCI-værdierne falder mellem -100 og +100.

Omvendt, jo flere perioder der bruges til at beregne CCI, jo højere procentdel af CCI’s værdier vil falde inden for -100 og +100. Lamberts handelsstrategi for CCI fokuserer på bevægelser over og +100 under -100 for at generere købs- og salgssignaler. Siden jeg var ung. 70-80% af CCI’s værdier ligger mellem -100 og +100, så et købs- eller salgssignal vil kun være i kraft i kort tid. 20-30% af tiden.

Når CCI bryder over +100, anses aktien for at være i en stærk opadgående trend, og der genereres et købssignal. Salgssignalet kommer først, når CCI igen bryder ned under +100. CCI skal helst bruges sammen med andre modeller og regelmæssig formationsanalyse.

Værdierne -100 og +100 er ikke faste værdier, men vil sandsynligvis blive justeret en smule for hver aktie. Nogle gange kan +75 fungere bedre end +100. Det, der virker for én aktie, virker ikke nødvendigvis for en anden aktie. Oftest må man ty til subjektiv vurdering for at tilpasse niveauerne til “øjenhøjde”, så man bliver tilfreds.

I Viking har vi Delphis CCI (DCCI).

Beskrivelse:

DCCI bruges til at identificere trendvendinger.

Høje værdier anses for at indikere styrke, og lave værdier anses for at indikere svaghed.

DCCI beregnes på følgende måde:

1) Der tages et gennemsnit, A, af den sidste, højeste og laveste pris,

2) en middelværdi, B, tages på middelværdien A ovenfor,

3) forskellen mellem A og B beregnes; og

4) Den således opnåede forskel divideres med et tal for at få sammenlignelige tal.

Købssignaler gives, når DCCI overskrider “uptrend-grænsen”, salgssignaler, når DCCI falder under “downtrend-grænsen”.

Indstillinger:

DCCI-længde = antallet af perioder, som DCCI er beregnet på.

Uptrend-grænse = niveau, som DCCI skal overskride for at give et købssignal.

Downtrend limit = niveau, som DCCI skal falde under for at give et salgssignal.

Fortolkning:

DCCI bruges til at identificere trendvendinger.

Høje værdier anses for at indikere styrke, og lave værdier anses for at indikere svaghed.

Købssignaler gives, når DCCI overskrider “Up Trend Limit”.

Salgssignaler gives, når DCCI falder under “Downtrend Limit”.

Indstillinger:

DCCI-længde = antallet af perioder, som DCCI er beregnet på.

Uptrend-grænse = niveau, som DCCI skal overskride for at give et købssignal.

Downtrend limit = niveau, som DCCI skal falde under for at give et salgssignal.

DCCI “Delphi Cycle Channel Index”

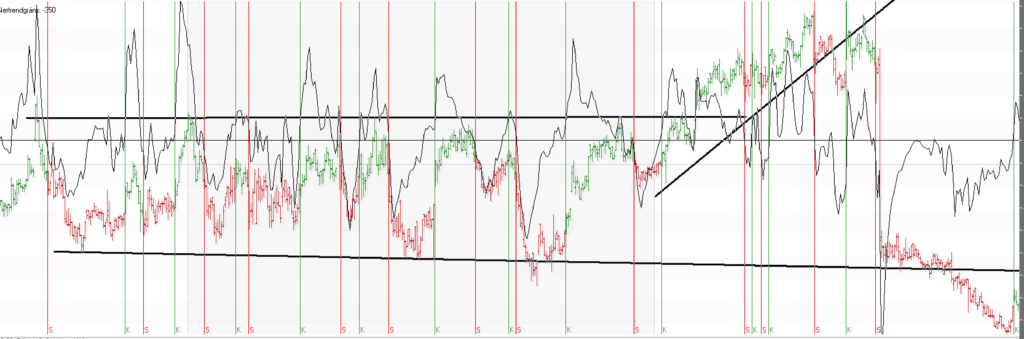

DCCI fungerer bedst i en trend, op eller ned. Den udsender unødvendige signaler, når krøllerne trender.

På daglig basis giver modellen et tidligt signal, når trenden vender. Det gør en stor forskel, om du vælger daglige, ugentlige eller månedlige data. For eksempel var resultatet for Balder B 1999-10-12 til 2023-09-18 (24 år) tab -62% med daglige data, overskud med ugentlige data 3200% og overskud med månedlige data 400%. Men hvordan ved man på forhånd, hvad man skal vælge?

Her er et trick: Køb, når den månedlige model giver et købssignal, og sælg, når den ugentlige trend brydes. Eller hvis du kun arbejder med daglige data, skal du handle på købssignalet på det daglige diagram og sælge, når den daglige trend brydes.

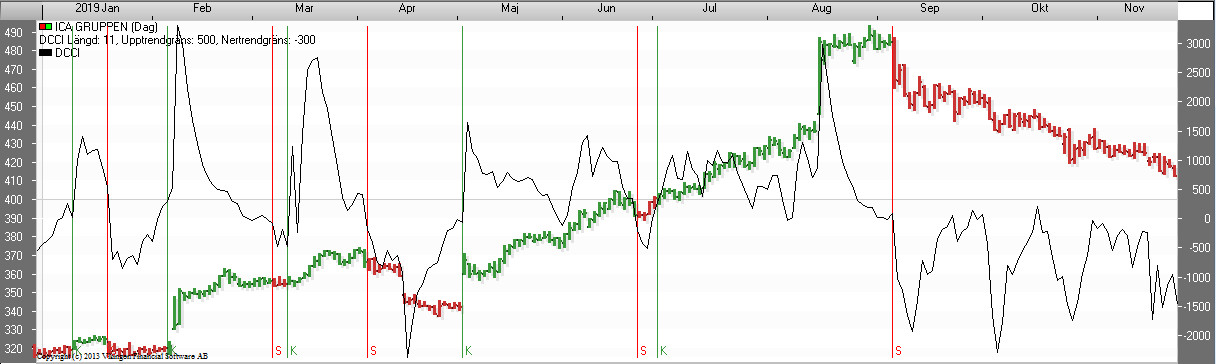

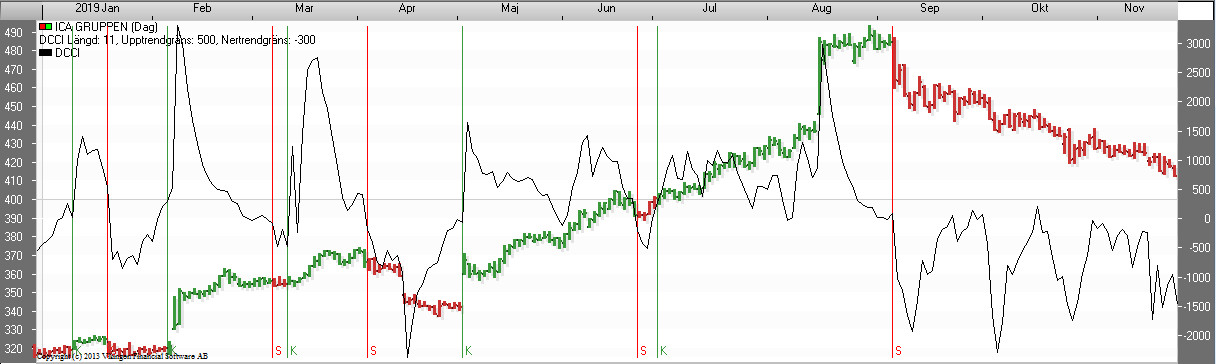

Flere eksempler med Delphi Channel Cyclic Index, DCCI

For mange forretninger er gået i stå. Den månedlige model sælger og køber på det rigtige tidspunkt. Desværre kommer salgssignalet nogle gange for sent, da der kan ske meget på en måned. Bør kombineres med salg, når optrenden eller støtten er brudt i den ugentlige model. Den store fordel er, at modellen med månedsdata ikke køber eller sælger unødigt, når aktien trender op eller ned. Første gang der kommer et salgssignal, ved man ikke på forhånd, om det bliver et rektangel, men man skal følge det første salgssignal og derefter det første købssignal i ugekurven.

Generelt kan man sige, at købssignalet i det månedlige diagram med DCCI-modellen er rigtig godt, det giver en god chance for fortjeneste.

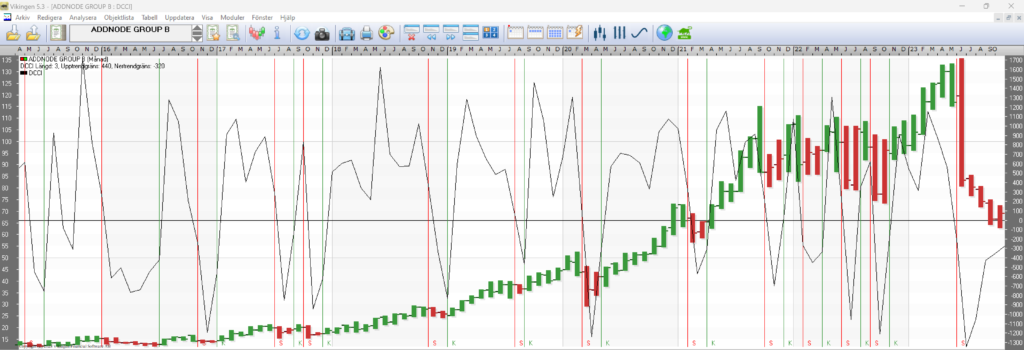

Billede over DCCI med månedlige data

Hvis du vil have noget sjovt og interessant, kan du følge signalerne i det daglige diagram, men det er tvivlsomt, om du vil tjene penge med signalerne i det daglige diagram.

Gode indstillinger

En optimering af de 325 mest handlede aktier gav i gennemsnit følgende bedste indstillinger:

| DCCI Længde | Opadgående tendens Grænse | Grænse for nedadgående trend | |

| Dag | 13 | 537 | -298 |

| Uge | 9 | 503 | -296 |

| Måned | 5 | 492 | -296 |

Beskrivelse

DCCI bruges til at identificere trendvendinger.

Høje værdier anses for at indikere styrke, og lave værdier anses for at indikere svaghed.

DCCI beregnes på følgende måde:

1) Der tages et gennemsnit, A, af den sidste, højeste og laveste pris,

2) en middelværdi, B, tages på middelværdien A ovenfor,

3) forskellen mellem A og B beregnes; og

4) Den således opnåede forskel divideres med et tal for at få sammenlignelige tal.

Købssignaler gives, når DCCI overskrider “uptrend-grænsen”, salgssignaler, når DCCI falder under “downtrend-grænsen”.

Indstillinger:

DCCI-længde = antallet af perioder, som DCCI er beregnet på.

Uptrend-grænse = niveau, som DCCI skal overskride for at give et købssignal.

Downtrend limit = niveau, som DCCI skal falde under for at give et salgssignal.

Baggrund

Den første version af Vikingen-børsprogrammet blev skabt af Delphi Economics, som startede i Uppsala og fortsatte i Stockholm. Deraf ordet ‘Delphi’.