Bollinger Band

Beskrivning:

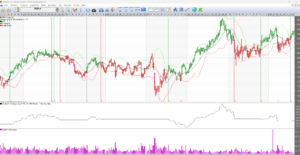

Utvecklad av John Bollinger. Bollinger modellen är en modell som tillåter användaren att jämföra volatiliteten och kursnivåer över en tidsperiod. Modellen består av tre grafer, designade för att omsluta huvuddelen av en akties kursrörelser.

- Ett enkelt glidande medelvärde i mitten.

- Ett övre band (det glidande medelvärdet + 2 standard avvikelse)

- Ett undre band (det glidande medelvärdet – 2 standard avvikelse)

Standard avvikelsen är en statistisk term som ger en god indikation på volatiliteten.

Trading band är linjer dragna på ett fast avstånd (i %) från ett glidande medelvärde. Principen är att en aktie brukar röra sig inom ett förutsägbart område på båda sidor om ett glidande medelvärde.

Bollinger band varierar i avstånd till det glidande medelvärdet baserat på volatiliteten. Det övre bandet är standardavvikelsen ovanför det glidande medelvärdet. Det undre bandet är standardavvikelsen nedanför det glidande medelvärdet.

Eftersom standardavvikelsen är ett mått på volatilitet, justerar Bollinger banden sig efter rådande marknads förhållanden. De vidgar sig under volatila marknadsförhållanden och drar ihop sig under minder volatila perioder (konsolidering). De blir glidande standardavvikelse band så att säga (Alpha-Beta Trend Channel).

Bollinger band visas grafiskt tillsammans med en tredje linje. Den är det glidande medelvärdet.

Perioden för denna kan variera. Emellertid, rekommenderar Mr. Bollinger 10 dagar för kort trading och 20 för den lite längre (3 mån), 50 dagar används för det långa perspektivet.

Vidare kan värdet på standardavvikelsen varieras. Många “teknister” ökar värdet från 2 till 2 ½ standardavvikelser när det använder sig av 50 dagars glidande medelvärde. På samma sätt sänker man ibland värdet till 1 ½ när man använder 10 dagar som värde.

Tolkning:

Generellt gäller: Sök efter köptillfällen när kursen ligger vid det undre bandet, och sök efter säljtillfällen när kursen ligger runt det övre.

Tolkning enl. John Bollinger

Kraftiga rörelser tenderar att inträffa efter att banden har dragits ihop mot det glidande medelvärdet.

En rörelse utanför banden tyder på en fortsättning av trenden.

Toppar och bottnar utanför banden, som följs av toppar och bottnar innanför banden indikerar ett omslag i trenden.

En rörelse i det ena bandet tenderar att motsvaras av en liknande rörelse i det andra bandet.

Ett styrketecken visas när en aktie ligger och slå i underkant av sitt övre band. (modellen Kursband baserar sig på detta).

En vändning i kursutvecklingen, alternativt en konsolidering sker ofta inte förrän de övre bollingerbanden har brutits ett par gånger.

Viktigt:

Det är bra att hålla i minne att Bollinger band inte genererar köp eller säljsignaler ensamt. De måste kombineras med någon annan indikator/modell.

Själv föredrar jag att använda Bollinger band tillsammans med RSI eftersom när kursen når ett av banden betyder det en av två saker. Det kan betyda att trenden fortsätter eller det kan betyda att en motsatt reaktion är på väg.

Kombinerat med RSI får man en kraftfull indikator med avseende på över köpta eller över sålda förhållanden.

(RSI är en utmärkt indikator med avseende på överköpt och översålda förhållanden.)

| Mellan 30-70: Generellt kan sägas att när kursen når det övre Bollinger bandet och RSI är under 70, har vi en indikation på att upptrenden ska fortsätta uppåt. På samma sätt kan vi säga att när kursen når det undre bandet och RSI är över 30så ska nedtrenden fortsätta. Över 70 eller under 30: Om vi stöter på en situation där kursen når det övre Bollinger bandet och RSI äröver 70 (närmar sig 80), har vi en indikation på att upptrenden kommer att vända ner igen. Motsvarande blir då att när kursen når det undre bandet och RSI är under 30(närmar sig 20), har vi en indikation på att nedtrenden kommer att bytas mot upptrend. |

|

Andra indikatorer tillsammans med Bollinger band:

Undvik att använda andra indikatorer som använder sig av samma indata. Ex. om du använder RSI så ska du inte använda MACD också. De använder samma indata.

Du kan istället använda On Balance Volume eller Money Flow. De mäter andra saker och kan användas som vidare bekräftelse på en trend. Den tekniska termen för detta är ‘Avoiding Multicolinearity’ och den termen tänker jag inte förklara.

Bollinger band kan användas tillsammans med RSI, MACD, CCI och Rate Of Change. Det är skillnaderna mellan Bollinger band och andra indikatorer som utgör de potentiella aktions punkterna.

Så här ställer du in Bollinger band modellen rätt för en enskild aktie:

Du kan välja att använda Delphi’s optimala parametrar. De ska vara inställda så att du får högsta vinsten om du vill agera på alla signaler.

Du kan själv optimera modellen så att du får de signaler du vill ha. Exempelvis så kan en kort trader vilja ha fler signaler (och högre risk) än en mer långsiktig investerare.

John Bollinger själv rekommenderar att man använder 20 dagars glidande medelvärde som standard och 2 som standardavvikelse till medelvärdet.

För att riktigt ställa in Bollinger banden till en enskild aktie så ändrar man på det glidande medelvärdets längd. Den uppmärksamme har redan upptäckt att Bollinger modellen som visas ovan tillsammans med RSI, inte är riktigt inställd. Korrekt inställning ska utgöra stöd vid den andra (högre) botten efter en rekyl.

Om den andra (högre) botten är kvar över det undre bandet så är det glidande medelvärdet för kort.

Om den andra (högre) botten är kvar under det undre bandet så är det glidande medelvärdet för långt.

När det undre bandet utgör ett stöd för den andra (högre) botten, så är det glidande medelvärdet rätt inställt.

Du börjar alltså med att ställa in STD till 2 om du har 20 dagars medelvärde, 2,5 om du har 50 och 1,5 om du har 10 dagars MV. Sedan ändrar du på MV’s längd tills du tycker att det stämmer som i bilden ovan.

Kör du en vinsttest finner du att du inte får samma vinst som med Delphis optimala parametrar.

Det är inte fel eftersom du inte ska agera på köp och säljsignaler enbart med denna modell, vilket de optimala parametrarna är avsedda för. Vill du göra det, så är det lämpligt att kika på optimeringen etc.

Källa: Per Holmlund och F1 i Vikingen och Greger

BOLLINGER BAND

En av de bästa modellerna för att den är så träffsäker och rensar bort många onödiga transaktioner. Det blir köp- och säljsignaler när kursen bryter ut ur bandet och det fina är att bandets bredd anpassar sig efter hur mycket kursen rör sig. I tider när kursen varierar mycket blir bandet brett och när det är lugnt är bandet smalt.

När kursen är “orolig”, det vill säga när volatiliteten är hög, är risken stor att man köper och säljer för många gånger. Man vill vara med när det rycker iväg uppåt och man vill sälja om kursen går ned mycket. Men i sådana oroliga tider kan det vara bra att låta bli att handla och vänta ut stormen till dess att marknaden har bestämt sig. Det vill säga, man handlar först när bandet har blivit smalt och kursen bryter ut.

Bandets bredd går att ställa in genom välja längd på medelvärdet och hur mycket bandet ska avvika från den normala kursskillnaden, eller som vi säger på analytikerspråk; standardavvikelsen. Modellen räknar ut den normala kursskillnaden under perioden och så skriver man in en multiplikator gånger den standardavvikelsen, vanligtvis 2.

Tolkning

När bandet är brett, kan man förvänta sig att kursen kommer att går åt motsatt håll när kursen är i närheten av ett band. Det blir som ett stöd eller motstånd.

När bandet är smalt, kan man förvänta sig att det snart kommer ett utbrott. Folk blir otåliga, man väntar på att något ska hända och till slut orkar man inte längre och agerar. Då sker utbrottet om och det förstärks om många gör det samtidigt. Som du ser i bilden nedan med SEB-banken, blir det få transaktioner när man använder veckodata. Totalt i det här exemplet 85 gånger pengarna på 43 år. Vikingen har långa dataserier.

Om man använder optimeringen i Vikingen Trading så skulle det blivit 150 gånger pengarna på samma tid med inställningarna 16 veckor och standardavvikelse 3,6.

Det gör mycket att ha bra värden!

Bästa inställningarna av Bollinger Band

En optimering beräknad på de mest omsatta aktierna i norden, c:a 175 aktier, gav i genomsnitt följande bästa inställningar:

| Period | Medel | Antal stdav |

| Dag | 18 | 3 |

| Vecka | 9 | 2 |

| Månad | 4 | 1 |

Dagsdata blev ungeför som standardinställningen, 20 och 2, medans vecka- och månad skiljde sig avsevärt.

Modellen i detalj