Er dette starten på en ny gullalder for virksomhet blant gruveselskaper?

Vi kan være i ferd med å gå inn i en ny gullalder for virksomhet blant gruveselskaper ettersom oppdagelsesreisende og produsenter ser etter å dra nytte av høyere metallpriser og få eksponering mot andre nøkkelmineraler, inkludert kobber, i en tid da konsolidering i gullindustrien er langt unna. andre metaller.

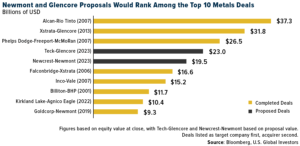

Forrige uke hevet den store amerikanske gullprodusenten Newmont sitt bud på den australske rivalen Newcrest Mining til 19,5 milliarder dollar etter at det forrige budet på 17 milliarder dollar ble avvist. Due diligence-prosessen forventes å ta rundt fire uker, og hvis Newcrests styre og aksjonærer aksepterer tilbudet, vil oppkjøpet representere en av de 10 største gruveavtalene noensinne og det største enkeltkjøpet av gullgruvedrift, nesten det dobbelte av fjorårets fusjon mellom Kirkland Lake og Agnico Eagle.

Tiden vil vise om Newcrest aksepterer Newmonts tilbud, men mange analytikere tror dette kan være starten på en sårt tiltrengt konsolideringssyklus i gullindustrien, en som potensielt kan komme aksjonærene til gode.

Tilbake i 2019 varslet mange analytikere og markedsaktører Newmont og Goldcorps fusjon på 9,3 milliarder dollar som begynnelsen på en ny æra med gullkonsolidering, og mange markedsobservatører mener at Newmont-Newcrest-avtalen kan tjene som en (forsinket) fortsettelse av trenden.

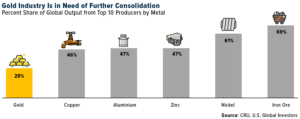

Sannheten er at gull , sammenlignet med andre store metaller, trenger sårt konsolidering. Diagrammet nedenfor, med tillatelse fra metall- og gruvekonsulentselskapet CRU Group, viser den globale andelen av produksjonen fra hvert metalls topp 10 produsenter. Gull er på bunnen, med de 10 beste produsentene som står for bare 28 prosent av den globale produksjonen. Til sammenligning genererer de ti beste jernmalmprodusentene nesten 70 prosent av verdens forsyning.

Høyere gullpriser de siste årene har ikke resultert i vesentlig økte leteutgifter. I stedet kan selskaper ekspandere og skape aksjonærverdier gjennom fusjoner og oppkjøp (M&A), slik at gruveselskaper kan «øke sin andel av produksjonen, fylle på uttømmende gullreserver og redusere produksjonskostnadene gjennom relativt mindre risiko», skriver CRUs analytikere.

Kobber for å møte pågående forsyningsmangler

M&A kan også resultere i metalldiversifisering, som er et av Newmonts uttalte mål med å kjøpe Newcrest. Kobber står for øyeblikket for omtrent 25 prosent av Newcrests totale nettoinntekt, og selskapet håper å øke den til 50 prosent av omsetningen innen utgangen av tiåret. Som et av nøkkelmineralene i den globale overgangen til fornybar energi, er kobber klar til å stige i pris i de kommende årene ettersom etterspørselen langt overgår tilbudet.

Faktisk overgikk kobbergruveavtaler gullgruveavtaler i total verdi i fjor, ifølge en ny rapport fra S&P Global. M&A-aktiviteten blant kobberselskaper i 2022 var mer enn 14 milliarder dollar i verdi, opp 103 prosent fra året før, mens den samlede verdien av gullavtaler var 9,8 milliarder dollar, en nedgang på 48 prosent fra 2021.

Om vikingen

Med Vikings signaler har du god sjanse til å finne vinnerne og selge i tide. Det er mange verdipapirer. Med Vikings autopiloter eller tabeller kan du sortere ut de mest interessante ETFene, aksjene, opsjonene, warrantene, fondene osv.

Klikk her for å se hva Vikingen tilbyr: Detaljert sammenligning – Børsprogram for de som ønsker å bli enda rikere (vikingen.se)